Le guide pratique de l’évaluation d’entreprise pour 2025 (avec exemples)

« Quelle est la valeur réelle de mon entreprise ? » – Cette question préoccupe de nombreux entrepreneurs, que ce soit lors de la vente, de la planification de la succession ou de décisions stratégiques. Dans ce guide complet, vous trouverez tout ce que vous devez savoir sur le calcul de la valeur d’une entreprise – de manière pratique et avec des exemples.

Table des matières

Le bon état d’esprit

Une évaluation d’entreprise n’est pas une science, mais le récit d’une histoire

Calculer la valeur d’une entreprise n’est pas une science et n’est pas objectif. On utilise certes des chiffres apparemment neutres, des « faits durs » et on fait des calculs sur la base de modèles académiques. Celles-ci reposent toutefois sur des hypothèses concernant un avenir incertain. Les différentes méthodes d’évaluation vous donnent les outils nécessaires pour traduire vos hypothèses et vos opinions en chiffres de manière cohérente. Mais derrière cela, il y a toujours une histoire subjective, influencée par l’auteur de l’évaluation.

L’évaluation reflétera ce que l’on ce que l’on pense déjà de l’entreprise

La plupart des personnes qui s’intéressent à l’évaluation d’une entreprise ont déjà une idée de ce qu’elles pensent être la valeur d’une entreprise. Cette opinion préfabriquée trouvera un chemin vers l’évaluation. Que ce soit par le choix de la méthode d’évaluation, les hypothèses de croissance future ou le choix des entreprises auxquelles on se compare. L’évaluation reflétera ce que le créateur pense déjà de l’entreprise. Soyez donc conscient de vos propres préjugés et, lorsque vous examinez une évaluation d’entreprise, demandez-vous toujours : qui a réalisé cette évaluation ou qui l’a payée, et quels sont les préjugés et les motifs qui y figurent ?

Plus compliqué ne veut pas dire meilleur

Méfiez-vous de la fausse précision lors du calcul de la valeur de l’entreprise ! Plus un modèle d’évaluation est compliqué, plus l’auteur trouvera, consciemment ou inconsciemment, des moyens de refléter ses préjugés dans l’évaluation. Celui qui ne peut pas expliquer son évaluation d’entreprise à quelqu’un d’autre de manière simple, ne l’a pas compris lui-même.

Pensez en termes de bandes passantes et de scénarios

Utilisez, si possible, au moins deux méthodes d’évaluation de l’entreprise et considérez la valeur d’entreprise sous plusieurs angles. Essayez de comprendre pourquoi différentes méthodes d’évaluation aboutissent à des résultats différents. Examinez comment la modification des hypothèses et des prévisions modifie les résultats de l’évaluation. Cela vous permet de vous faire une idée de la fourchette possible de la valeur de l’entreprise et de ce dont elle dépend.

Quelle méthode d’évaluation est la bonne ?

Comment choisir la bonne méthode d’évaluation

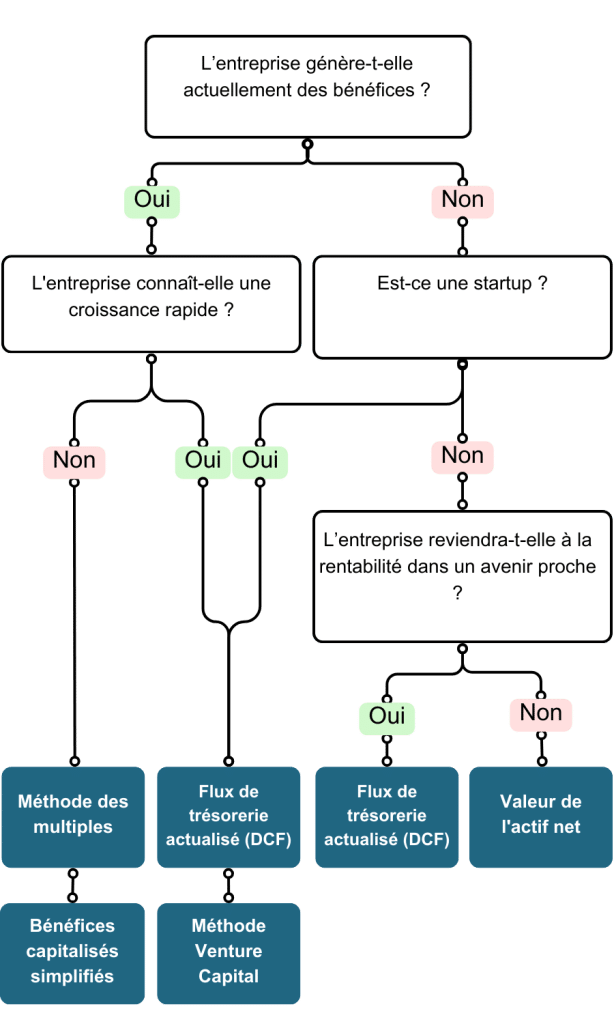

Toutes les méthodes d’évaluation ne sont pas adaptées à toutes les entreprises. L’illustration ci-dessous présente un arbre de décision qui vous aidera à choisir la bonne méthode d’évaluation. Utilisez, si possible, plusieurs méthodes d’évaluation pour obtenir une fourchette de valeurs d’entreprise possibles.

La méthode des multiplicateurs et la valeur de rendement simplifiée conviennent aux entreprises stables et rentables. Votre avantage est que vous êtes plus simple et plus compréhensible (par rapport à la méthode du Discounted Cash Flow, par exemple), que vous vous contentez de moins d’hypothèses et que vous n’avez pas besoin de prévisions de bénéfices détaillées pour les années à venir. Ils se basent sur la situation actuelle de l’entreprise. Ils ne peuvent toutefois pas tenir compte des évolutions futures.

La méthode Méthode des flux de trésorerie actualisés (DCF) est très flexible et peut en principe être appliquée dans toutes les situations. Toutefois, cette méthode repose sur de nombreuses hypothèses et des prévisions doivent être établies pour plusieurs années. De petites modifications peuvent entraîner de grandes variations dans le résultat de l’évaluation. Le modèle d’évaluation peut aussi donner l’illusion d’une précision fictive. Pour les entreprises stables, la méthode peut tout au plus être utilisée en complément de méthodes plus simples.

La valeur de substance ne considère que les actifs actuels d’une entreprise. Dans le cas d’une entreprise rentable, la valeur intrinsèque est nettement inférieure au résultat d’évaluation obtenu par d’autres méthodes. Si ce n’était pas le cas, cela signifierait que la vente des différents actifs de l’entreprise (et donc la dissolution de l’entreprise) aurait un sens. L’avantage de la méthode de la valeur intrinsèque est qu’elle est relativement simple et « objective ». La valeur de substance peut être considérée comme la limite inférieure de la valeur de l’entreprise. Dans certains pays, l’évaluation par l’administration fiscale repose au moins en partie sur cette méthode d’évaluation.

La méthode Méthode du capital-risque est largement utilisée dans la pratique pour évaluer les start-ups. Elle est une adaptation de la méthode des flux de trésorerie actualisés.

Méthode des multiplicateurs

Pour l’évaluation, on se base sur les prix actuellement obtenus par des entreprises comparables. On considère le prix de vente comme un multiple (« multiple », « multiplicateur ») d’un indicateur de base, par exemple l’EBIT, l’EBITDA ou le chiffre d’affaires.

Les prix d’achat des petites et moyennes entreprises ne sont que rarement publiés. Une comparaison avec les entreprises cotées en bourse est inutilisable, car les multiples payés pour les petites entreprises sont généralement beaucoup plus bas. NIMBO publie chaque mois les multiples EBIT, EBITDA, EBITC et de chiffre d’affaires actuellement observés pour différents pays, tailles d’entreprises et secteurs. Lisez également l’explication détaillée des différents multiples.

Avantages et inconvénients de la méthode des multiplicateurs :

Valeur de rendement simplifiée

La formule de cette méthode d’évaluation est la suivante : Valeur de l’entreprise = Bénéfice divisé par le taux de capitalisation. Le taux de capitalisation représente le fait que ces revenus ne se situent que dans le futur et qu’ils comportent des risques. Le niveau de ce taux d’intérêt présumé est subjectif. Pour les petites entreprises, il est de l’ordre de 10 à 20 %. De petites modifications du taux d’intérêt ont un impact important sur la valeur de l’entreprise calculée. Cette méthode de la valeur de rendement est dite « simple » parce qu’on ne suppose qu’un bénéfice durable ajusté. On fait abstraction d’une évolution détaillée des revenus futurs. Il va de soi que seules les entreprises rentables donnent lieu à des évaluations positives. Il est inutile d’évaluer les entreprises non rentables à l’aide de cette méthode.

Avantages et inconvénients de la méthode de la valeur de rendement simplifiée :

Discounted Cashflow (DCF)

Cette méthode d’évaluation est étroitement liée à la méthode simple de la valeur de rendement décrite ci-dessus. Le taux d’intérêt est alors appliqué individuellement aux flux de trésorerie futurs (« free cash flows ») pour les cinq prochaines années. Pour la période ultérieure, on ajoute la valeur dite résiduelle. Celle-ci ressemble beaucoup à la valeur de rendement simple décrite ci-dessus. La somme de ces flux financiers actualisés et de la valeur résiduelle de l’entreprise donne la valeur de l’entreprise. Cette méthode d’évaluation est très flexible et, d’un point de vue théorique, elle constitue une « meilleure pratique ». Elle est toutefois encore plus subjective et sensible que la méthode de la valeur de rendement. Ne faites jamais confiance à une évaluation DCF que vous n’avez pas vous-même enjolivée. Vous trouverez ici de plus amples informations sur la méthode Discounted Cashflow.

Avantages et inconvénients de la méthode DCF :

La méthode du capital-risque (méthode VC)

La méthode du capital-risque est une méthode d’évaluation pratique, principalement utilisée pour les start-ups et les jeunes entreprises qui ne sont pas encore rentables. Elle est issue du monde des investisseurs en capital-risque. Au fond, un investisseur se pose la question suivante avec cette méthode : Quelle pourrait être la valeur de l’entreprise lors de la sortie (par exemple, vente ou introduction en bourse dans 5 à 7 ans) ? Et : Quel est le montant maximal que je peux investir aujourd’hui pour atteindre le rendement que je souhaite d’ici là ?

L’investisseur détermine une valeur d’entreprise plausible au moment de la sortie – généralement basée sur une prévision de chiffre d’affaires ou de bénéfices et un multiplicateur (par exemple, 10× EBIT ou 3× chiffre d’affaires). Les investisseurs en capital-risque s’attendent à des risques élevés et visent donc des rendements élevés, souvent entre 25 % et 60 % par an, en fonction du secteur et de la phase. La valeur de sortie attendue est ensuite actualisée avec le rendement cible sur la durée de détention prévue (par exemple, 5 ans). Il en résulte la valeur actuelle du point de vue de l’investisseur, c’est-à-dire le montant maximal de l’investissement. L’investisseur détermine ainsi sa part souhaitée dans l’entreprise – celle-ci est négociée ou utilisée comme base pour l’évaluation.

Avantages et inconvénients de la méthode du capital-risque :

Valeur intrinsèque

On obtient la valeur intrinsèque en additionnant d’abord les valeurs des actifs immobilisés et circulants aux prix du marché. Il s’agit de postes du bilan de nature matérielle et immatérielle. Les impôts, les dettes et les obligations sont déduits. Les réserves latentes sont dissoutes. On évalue donc sobrement ce qui existe objectivement. Mais la plupart du temps, un acheteur ne s’intéresse pas uniquement à la substance de l’entreprise. Il aimerait savoir quel bénéfice on peut générer à l’avenir avec cette substance. C’est pourquoi cette méthode d’évaluation n’est utilisée qu’en combinaison avec d’autres méthodes. Si le prix de vente est inférieur à la valeur intrinsèque, il serait logique pour l’entrepreneur de liquider tout simplement l’entreprise. C’est pourquoi la valeur de substance sert de limite inférieure à la valeur de l’entreprise. La méthode de la valeur de substance est également utilisée lorsque d’autres méthodes donnent lieu à des évaluations négatives.

Avantages et inconvénients de la méthode de la valeur de substance :

Les principaux facteurs de la valeur de l’entreprise

Offre & demande

Il n’existe pas de valeur d’entreprise objective lorsque l’on souhaite vendre une entreprise. Déterminer la valeur de l’entreprise lors d’une vente Offre et demande.

Chiffres clés financiers

Les entreprises sont évaluées sur la base de leur rendement futur escompté. Une analyse des rendements passés et présents permet de se faire une idée de l’évolution future possible. Les rendements sont examinés sous l’angle de la durabilité. Les bénéfices et pertes exceptionnels sont exclus. Quelle est la tendance des chiffres d’affaires et des rendements ? Les mauvaises années peuvent-elles être expliquées ?

Confiance dans le vendeur et ses documents

Plus les risques sont importants, plus la valeur de l’entreprise est faible. Il ne doit y avoir aucun doute sur l’exactitude et l’exhaustivité des informations. Cela accroît inutilement l’incertitude du côté des acheteurs. Il est important de préparer tous les documents en conséquence. Ceux-ci doivent montrer une image transparente et sans erreur de l’entreprise. Il faut absolument éviter les mauvaises surprises.

Dépendance de l’entreprise vis-à-vis du propriétaire

Pour un investisseur, une forte dépendance vis-à-vis du propriétaire est un risque. Comment l’entreprise continue-t-elle de fonctionner lorsque le propriétaire actuel n’est plus là ? Si l’on ne peut plus compter sur son expérience, ses connaissances et ses relations avec les clients et les fournisseurs ?

Position de l’entreprise sur le marché

Dans quelle mesure l’entreprise est-elle remplaçable par ses clients ? Une niche intéressante est-elle occupée ? Existe-t-il des avantages concurrentiels durables ? Un objectif clair, une excellente réputation et des relations de longue date avec les clients sont difficiles à copier.

Risques

Une base de clients équilibrée, des partenaires commerciaux remplaçables et une faible dépendance vis-à-vis de certains collaborateurs réduisent les risques.

Perspectives de croissance

Le modèle d’entreprise est-il orienté vers la croissance ? Quelles sont les chances pour un acheteur potentiel ? Existe-t-il des économies d’échelle intéressantes ?

Personnel

Quel est le taux de rotation du personnel ? Quel est le taux de maladie ? Quelle est la structure d’âge ? À quel point les employés sont-ils recherchés sur le marché du travail ?

Évitez ces 5 erreurs fréquentes

Partialité

Il est compréhensible que les propriétaires d’entreprise aient du mal à porter un regard objectif sur leur propre entreprise. Les attentes en matière de prix sont souvent trop élevées. Demandez-vous donc : achèteriez-vous vous-même l’entreprise à ce prix ? Ne pourriez-vous pas créer une nouvelle entreprise avec cette somme ? Combien de temps faudrait-il à un acheteur pour refinancer le prix de vente sous forme de bénéfices ? Conseil : personne ne souhaite être dans le rouge 8 ans après avoir acheté une entreprise.

Pas de salaire de marché pour le titulaire

Un gain n’est vraiment un gain que si tous les collaborateurs – et le directeur en fait partie ! – étaient rémunérés conformément au marché. Toute autre approche constitue une distorsion des revenus qui conduit à une évaluation trop élevée.

Orientation vers les grandes entreprises

Le leader de votre secteur est évalué à trois fois son chiffre d’affaires ? Amazon valait déjà des milliards avant même de faire des bénéfices. Les multiples EBIT des entreprises cotées en bourse sont souvent à deux chiffres. Pour les entreprises dont le chiffre d’affaires est inférieur à 20 millions, les multiples EBIT ou EBITDA sont généralement compris entre 3 et 6. Dans notre aperçu, vous trouverez des multiples d’évaluation réalistes des multiples d’évaluation. Votre entreprise est-elle l’exception rare ? Vous le remarquerez alors par des offres d’achat régulières, non sollicitées et concrètes.

« Entrepôt plein » et « Parc de machines coûteux »

La plupart des méthodes d’évaluation se basent sur le rendement de l’entreprise. L’entreprise est considérée comme un instrument permettant de générer des bénéfices futurs. Tout ce qui est nécessaire pour pouvoir générer ces bénéfices à l’avenir est déjà pris en compte. Il s’agit notamment du parc de machines, des stocks de marchandises, des produits innovants, etc. Si ces éléments ne permettent pas d’augmenter les bénéfices à l’avenir, ils n’ont aucune valeur de ce point de vue. Or, de nombreux propriétaires souhaitent par exemple ajouter le stock de marchandises à la valeur de rendement de l’entreprise. Ce n’est pas approprié pour ces méthodes. (Réflexions sur l’évaluation du stock lors de la vente d’une entreprise)

« L’entreprise a beaucoup de potentiel »

Presque toutes les entreprises ont « encore beaucoup de potentiel ». Tirer parti de cela demande beaucoup d’esprit d’entreprise et de ressources et ne devrait donc être pris en compte qu’avec prudence dans l’évaluation. Si l’on souhaite exploiter tout le potentiel de l’entreprise, il est préférable de le faire soi-même et de ne vendre l’entreprise que plus tard. Personne ne croit un vendeur lorsqu’il dit que l’entreprise est sur le point de faire un grand bond en avant en termes de bénéfices. Alors pourquoi voudrait-il vendre à ce moment précis ?

Le déroulement d’une évaluation d’entreprise

1) Nettoyage des documents comptables : les comptes annuels des 3 à 5 dernières années sont normalisés. Les charges et produits extraordinaires, les charges non nécessaires à l’exploitation, les réserves latentes et les optimisations fiscales sont exclues. Les enchevêtrements avec la vie privée du titulaire sont résolus. Si nécessaire, les salaires du propriétaire ou d’autres personnes proches qui ne sont pas conformes au marché sont ajustés. Les chiffres financiers qui en résultent doivent refléter le plus fidèlement possible la situation bénéficiaire durable de l’entreprise, qui est également réaliste sous la nouvelle propriété.

2) Établir des chiffres prévisionnels pour les 3 à 5 prochaines années (de préférence pour différents scénarios).

3) Évaluation à l’aide des différentes méthodes d’évaluation courantes, en tenant compte des points précédents.

4) Mélange des différentes méthodes de calcul des moyennes et des fourchettes, y compris en tenant compte de différents scénarios et hypothèses.

Quand il faut faire vite

Calculer la valeur de l’entreprise Formule empirique

Vous souhaitez seulement une indication de la valeur d’une petite ou moyenne entreprise à l’aide d’une formule d’évaluation d’entreprise grossière ?

- Calculer la valeur de l’entreprise Formule empirique 1 : Calculez la moyenne de l’EBIT (bénéfice avant impôts et intérêts) des trois dernières années. Multipliez-le par un facteur de 4 (valeur basse) à 6 (valeur haute). Déduisez les dettes de l’entreprise des résultats. Vous obtenez une fourchette dans laquelle se situe approximativement la valeur de votre entreprise.

- Calculer la valeur de l’entreprise Formule empirique 2 : Réfléchissez au montant des bénéfices qu’un acheteur pourrait retirer de l’entreprise au cours des prochaines années. Fixez le prix de manière à ce qu’il puisse amortir le prix d’achat en 4 à 7 ans.

Vous trouverez un aperçu des formules empiriques courantes dans notre article de blog sur le sujet.

Calculer la valeur d’une entreprise avec des services en ligne

Une évaluation d’entreprise en ligne peut fournir une bonne première indication d’un prix de vente possible. Toutefois, pour une détermination définitive du prix, il convient de toujours faire appel à un expert spécialisé.

Caractéristiques d’une bonne évaluation d’entreprise en ligne

- Guidage systématique par un questionnaire structuré

- Compréhensible pour les profanes

- Les chiffres financiers peuvent être ajustés

- Calcul de la valeur de l’entreprise sur la base des données actuelles du marché

- Prend en compte différents secteurs

- Prend en compte les différentes tailles d’entreprises (une entreprise de 5 employés est évaluée différemment d’une entreprise de 50 employés)

Les évaluations d’entreprises en ligne ne conviennent PAS .

- … pour l’évaluation des startups

- … pour calculer la valeur d’une entreprise qui croît très rapidement

- … pour calculer la valeur d’une entreprise si elle est déficitaire ou ne réalise que très peu de bénéfices (consultez nos conseils sur l’évaluation des entreprises non rentables)

Attention aux astuces marketing !

De nombreux calculateurs en ligne n’ont qu’un seul objectif : générer des leads pour les ventes de l’entreprise. Ils suggèrent que l’on obtient une évaluation automatique après avoir rempli le questionnaire. A la fin, c’est la surprise : il faut entrer ses coordonnées et un « expert spécialisé » (vendeur) va nous contacter par téléphone.

Particularités sectorielles

L’évaluation de base est plus ou moins identique pour toutes les entreprises, mais selon le secteur, il existe des particularités à prendre en compte. Votre entreprise appartient-elle à l’un des secteurs suivants ? Alors, consultez nos articles de blog qui traitent des particularités de l’évaluation des entreprises de ces secteurs.

Dans ce secteur, les facteurs de valeur suivants sont pertinents : les coûts de changement de fournisseur pour le client, la marge bénéficiaire et les chiffres d’affaires contractuels récurrents.

Dans ce secteur, les facteurs de valeur suivants sont pertinents : les droits de propriété intellectuelle des produits, la production en grandes quantités, une gamme de produits standardisée, une part élevée de valeur ajoutée réalisée en interne et l’âge du parc de machines.

Dans ce secteur, les facteurs de valeur suivants sont pertinents : les canaux de vente, la part des marques propres, la part organique de l’acquisition de nouveaux clients et le taux de fidélisation et de réachat des clients.

Dans ce secteur, les facteurs de valeur suivants sont pertinents : la structure des fournisseurs, le niveau de la marge commerciale, la vitesse de rotation des stocks, la part des marques propres et les droits exclusifs sur les produits.

Maximiser la valeur de l’entreprise avant la vente

Avant la vente, un certain nombre de choses peuvent être faites pour réduire les incertitudes et mettre en avant les points forts de l’entreprise. Cela permet de maximiser le prix de vente.

Répartir les connaissances, documenter les processus, définir les suppléances

Cela permet de minimiser les dommages potentiels si un collaborateur important est absent ou quitte l’entreprise. Cela réduit une grande inquiétude d’un acheteur potentiel.

Assurer les relations avec les clients et les fournisseurs

Un acheteur craindra de perdre des relations importantes avec des clients ou des fournisseurs après le départ du propriétaire.

- Transférer les relations importantes aux collaborateurs qui resteront probablement dans l’entreprise.

- Si possible, sécuriser les relations avec les clients par des accords de service et des programmes de fidélisation.

- Identifier des alternatives pour les fournisseurs clés afin d’atténuer le risque de défaillance et d’augmentation des prix.

Optimisation de la gestion des créances

Réduire le capital immobilisé dans le fonds de roulement. Vous augmentez ainsi directement la valeur de l’entreprise. Des délais de paiement plus courts pour les clients et un système de relance cohérent devraient être examinés.

Préparer les bilans annuels

Les comptes annuels des cinq dernières années doivent être présentés de manière transparente et facilement compréhensible. Les fluctuations du chiffre d’affaires, les baisses de bénéfices, les hausses remarquables des coûts, etc. doivent pouvoir être expliquées de manière concluante sur demande. Cela crée de la confiance et augmente la sécurité de la planification.

Des références renommées documentent

Obtenez des références de clients renommés et satisfaits et insérez-les dans vos documents de vente.

Formulation convaincante des avantages sur le marché

Qu’est-ce qui rend les produits ou les services uniques sur le marché ? Qu’est-ce qui est difficile à copier pour la concurrence ? Focalisez-vous sur ce qui est important et allez droit au but. Joignez les avantages formulés à la documentation de vente.

Elaborer un plan de croissance plausible

Identifiez des potentiels réalistes et concrets pour la poursuite de la croissance et l’amélioration de l’efficacité et montrez concrètement comment ils peuvent être réalisés. Préparez-vous en outre à répondre à la question de savoir pourquoi vous ne les avez pas déjà mis en œuvre vous-même.

Anticiper et préparer les besoins d’informations supplémentaires de l’acheteur

Plus les incertitudes et les doutes de l’acheteur sont grands, plus le prix d’achat est bas. Établissez la confiance avec des réponses bien documentées, claires et complètes à des questions anticipées.

Clarifier les droits des salariés non réglés

Clarifiez et documentez tous les droits aux bonus, aux vacances, aux augmentations de salaire promises, etc. Il faut éviter les surprises négatives pour le vendeur.

Sécuriser les locaux de l’entreprise

Augmentez la sécurité de votre planification en garantissant les baux de vos locaux à long terme, si nécessaire en renégociant avec le bailleur.

Résoudre les conflits internes à l’entreprise

Les disputes devraient être résolues et la mauvaise ambiance au sein de l’équipe améliorée. Le processus de vente et la phase de transition sont exigeants et le propriétaire a besoin du soutien de ses collaborateurs.

Préparer les locaux de l’entreprise

L’œil participe à l’évaluation :

- Nettoyage des locaux

- Réalisation de rénovations échues

- Garantir le respect des exigences légales

- Vente ou élimination des machines et de l’inventaire superflus

- Épuration du stock de marchandises

Mettre à jour le site web de l’entreprise

Éviter une présence sur Internet obsolète ou non professionnelle.

Évaluation en fonction de la phase de croissance

Évaluer les startups

Évaluer les startups est encore plus subjectif que d’évaluer les entreprises établies. On évalue exclusivement une promesse d’avenir. Nous avons établi une liste de critères d’évaluation.

Notions importantes : évaluation pré-money vs post-money

Lorsqu’une startup réalise un tour de financement, de l’argent est versé sur le compte bancaire de la startup. La valeur de l’entreprise augmente donc de cette somme d’argent. Il est donc important de préciser, lors d’une évaluation, si l’on parle d’une évaluation « pré-money » (valeur avant le tour de financement) ou « post-money » (valeur après le tour de financement).

Rendement attendu des investisseurs pour les start-ups

Les start-ups sont des investissements risqués. C’est pourquoi les investisseurs attendent un rendement élevé. Plus la phase de financement est précoce, plus le risque et donc le rendement attendu sont importants. Le rendement attendu est nécessaire pour la méthode DCF et la méthode VC.

| Phase de financement | Rendement attendu / taux d’actualisation | Payback escompté dans 5 ans |

|---|---|---|

| 1 Seed Stage (création) | 70-90% | 20x |

| 2 Stade de démarrage (avant le lancement sur le marché) | 50-70% | 10x |

| 3 First Stage (entrée réussie sur le marché) | 40-60% | 8x |

| 4 Second Stage (expansion) | 35-50% | 6x |

| 5 Later Stage (cash flow positif) | 30-40% | 5x |

Source : Venture Valuation, présentation_IF-Unternehmensbewertung_2012.pdf, diapositive 29

Méthode du cash-flow actualisé pour les start-ups (DCF)

La méthode DCF décrite ci-dessus peut être appliquée aux business plans des start-ups. Pour ce faire, le taux d’actualisation utilisé est dérivé du rendement attendu par les investisseurs (voir tableau ci-dessus).

Méthode du capital-risque (méthode VC)

Cette méthode est plus simple que la méthode DCF. On utilise la méthode simple du multiplicateur. Celle-ci ne convient en fait qu’aux entreprises établies et rentables. Si l’entreprise ne fait pas encore de bénéfices, il n’y a rien à multiplier. C’est pourquoi, dans un premier temps, on imagine que tout se passe exactement comme dans le business plan. La méthode des multiplicateurs est ensuite appliquée aux chiffres projetés dans, par exemple, 5 ans. Cela donne alors la valeur espérée dans 5 ans. Il est bien sûr très incertain que ce scénario se produise exactement de la sorte. La valeur future est donc recalculée dans le présent avec les attentes de rendement des investisseurs (voir tableau ci-dessus).

Exemple : une start-up (première étape) attend sa sortie dans 5 ans. Le bénéfice attendu dans 5 ans est de 1 million. Selon la méthode du multiplicateur, l’entreprise vaudrait alors 6 millions. Les investisseurs attendent un rendement annuel de 40%. La valeur de l’entreprise doit donc augmenter de 40% chaque année. Il faut recalculer avec le calcul suivant : 6,0 millions / (1 + 40%) ^ 5 = 1,1 million. L’entreprise obtient donc une évaluation post-money de 1,1 million.

Glossaire : termes importants de l’évaluation d’entreprise

DCF

Abréviation de « Discounted Cash Flow ». La méthode DCF est une méthode d’évaluation fréquemment utilisée.

Fonds de commerce dérivé

Le goodwill dérivé est la différence entre le prix d’achat réel d’une entreprise et sa valeur intrinsèque. La valeur est représentée dans la comptabilité d’une entreprise qui a acheté une autre entreprise. D’un point de vue comptable, il correspond au « goodwill » et au « fonds de commerce ». Si la valeur n’est pas obtenue par un prix d’achat, mais est estimée, on parle de » valeur d’entreprise originel ».

Valeur d’entreprise

La valeur totale de l’entreprise du point de vue des bailleurs de fonds propres et étrangers. Contrairement à l’Equity Value, le capital étranger n’est pas déduit. Cette valeur permet de comparer des entreprises ayant des structures de capital différentes.

Valeur de l’équité

La valeur du point de vue des bailleurs de fonds propres. L’Equity Value correspond à l’Enterprise Value moins les capitaux étrangers plus les réserves de liquidités.

Fonds de commerce

Dans la pratique, cette valeur est souvent assimilée à la valeur totale de l’entreprise. D’un point de vue comptable, on ne parle de « fonds de commerce » que pour la partie qui, en cas de vente, dépasse la valeur intrinsèque (voir « Valeur intrinsèque »). Équivalent de « goodwill » et « écart d’acquisition dérivé ».

Goodwill

Voir « Goodwill dérivé ».

Valeurs immatérielles

Les biens incorporels sont des actifs qui figurent au bilan d’une entreprise, mais qui ne sont pas physiquement tangibles. Il s’agit par exemple des brevets, des marques et des licences. La somme constitue la valeur immatérielle de l’entreprise.

Valeur matérielle

Actifs physiquement tangibles, tels que les machines et les stocks de marchandises.

Fonds de commerce d’origine

Le fonds de commerce d’origine est la différence entre la valeur totale du fonds de commerce estimée par l’entreprise elle-même et la valeur intrinsèque. Il ne peut pas être représenté dans la comptabilité. Contrairement au goodwill dérivé, la valeur n’est pas dérivée d’un prix de vente réel mais est estimée. Il ne doit donc pas non plus être inscrit au bilan.

Évaluation pré-money

Se réfère à la valeur d’une start-up avant l’obtention d’un tour de financement supplémentaire.

Évaluation post-money

Se réfère à la valeur d’une start-up après que de nouveaux fonds ont été injectés dans l’entreprise.

Valeur intrinsèque

Voir méthode de la valeur intrinsèque.

Questions fréquentes

Qu’est-ce qui fait un bon outil d’évaluation d’entreprise ?

Il doit être bien structuré, facile à comprendre et à suivre, tenir compte des différents secteurs et tailles d’entreprises et se baser sur des données actuelles du marché.

Les évaluations d’entreprises en ligne sont-elles adaptées à tous ?

Sauf mention contraire explicite, ils NE sont PAS adaptés à une première indication de start-ups, d’entreprises à croissance rapide et d’entreprises qui sont déficitaires ou peu rentables.

Calculer la valeur d’une entreprise : Quelle est la meilleure méthode ?

Les différentes méthodes ont des points forts et des points faibles. Il ne faut pas se fier à une seule méthode. Un mélange de différentes méthodes, rejoué plusieurs fois avec des scénarios variables, donne une idée de la fourchette possible de la valeur de l’entreprise.

Puis-je calculer la valeur de l’entreprise à l’aide d’une formule empirique ?

Calculer la valeur de l’entreprise Formule empirique 1. Multipliez l’EBIT moyen des trois dernières années une fois par quatre et une fois par six. Déduisez les dettes de l’entreprise des résultats. Vous obtenez une fourchette dans laquelle se situe approximativement la valeur de votre entreprise.

Calculer la valeur de l’entreprise Formule empirique 2 : Réfléchissez au montant des bénéfices qu’un acheteur pourrait retirer de l’entreprise au cours des prochaines années. Fixez le prix de manière à ce qu’il puisse amortir le prix d’achat en 4 à 7 ans.

Comment traiter les biens immobiliers lors de la détermination de la valeur d’une entreprise ?

Si l’on veut calculer la valeur d’une entreprise qui possède des biens immobiliers, ceux-ci sont normalement évalués séparément puis additionnés. Souvent, lors d’une vente, les biens immobiliers sont d’abord séparés puis loués à l’acheteur. Dans ce cas, les chiffres financiers historiques de l’entreprise sont adaptés en déduisant un loyer hypothétique conforme au marché. En revanche, les dépenses liées à l’entretien du bien immobilier peuvent être ajoutées au bénéfice. Vous n’êtes pas sûr de devoir vendre le bien immobilier avec l’entreprise ? Une liste des facteurs à prendre en compte.

À quoi les investisseurs font-ils particulièrement attention lors de l’évaluation d’une entreprise ?

Lien vers la liste des 10 facteurs critiques auxquels les investisseurs font attention lors de l’évaluation d’une entreprise

Qu’est-ce qui est différent lors de l’évaluation d’une entreprise franchisée ?

Ici, ce n’est pas seulement une seule entreprise qui est évaluée, mais tout un système. Nous avons rassemblé les points les plus importants.

Que sont les Add Backs ?

Les add-backs sont des ajustements effectués lors de l’évaluation d’une entreprise afin d’obtenir un résultat plus équitable. Les types d’add-backs appliqués peuvent varier d’un cas à l’autre, en fonction des circonstances individuelles de l’entreprise. Un aperçu

Quels indicateurs donnent des informations sur la performance d’une entreprise ?

La performance d’une entreprise peut être évaluée à l’aide d’une multitude d’indicateurs qui reflètent différents aspects de l’entreprise. Pour un aperçu des indicateurs les plus importants